上場企業とそのJ-Adviser-について解説.jpg)

概要

TOKYO PRO Market(東京プロマーケット)は、東京証券取引所が運営するプロ投資家向けの株式市場です。

この市場では、「J-Adviser 制度」が採用されており、TOKYO PRO Market へ上場を目指す企業は、J-Adviser による上場適格性に関する調査及び確認において、コーポレート・ガバナンス及び内部管理体制などが確認されます。

本コラムでは、J-Adviser の役割や制度について、TOKYO PRO Market の概要や上場プロセスに触れながら解説していきます。

目次

TOKYO PRO Market(東京プロマーケット)の特徴と J-Adviser 制度

TOKYO PRO Market は、東京証券取引所が開設する特定取引所金融商品市場のうち株券等に係る市場であり、プロの投資家を対象にしているため、一般市場と比べると上場基準が柔軟に設計されていることが特徴です。

例えば、一般市場と比べて短期間での上場が可能であること、形式基準(数値基準)が存在しないこと、また、オーナーシップを維持したまま上場できるなどが挙げられ、中小企業やスタートアップ企業にとって TOKYO PRO Market への上場は魅力的な選択肢のひとつとなっています。

そして、TOKYO PRO Market では、ロンドン証券取引所の開設する AIM 市場の Nominated Advisers(通称 Nomads)制度を参考とする「J-Adviser 制度」を採用していることも大きな特徴です。

この制度下においては、東京証券取引所は、一定の資格要件を満たした J-Adviser に対して特定業務を委託し、J-Adviser は、担当する上場会社に対して、上場前の上場適格性の調査確認や上場後の適時開示の助言・指導、上場維持要件の適合状況の調査を実施します。

このように、TOKYO PRO Market に上場する時の審査を、東京証券取引所が行うのではなく、J-Adviser が行うという「J-Adviser 制度」は、一般市場にはないTOKYO PRO Market の大きな特徴であり、機動性・柔軟性に富む市場運営になっています。

上場を目指す企業にとっては、TOKYO PRO Market の上場審査において、J-Adviser からのサポートを受けながら上場プロセスを進めていくことになり、上場後も IR 活動の支援等を受けることになるため、J-Adviser は、上場準備から上場後のサポートまで一貫して企業を支援する役割を担うこととなります。

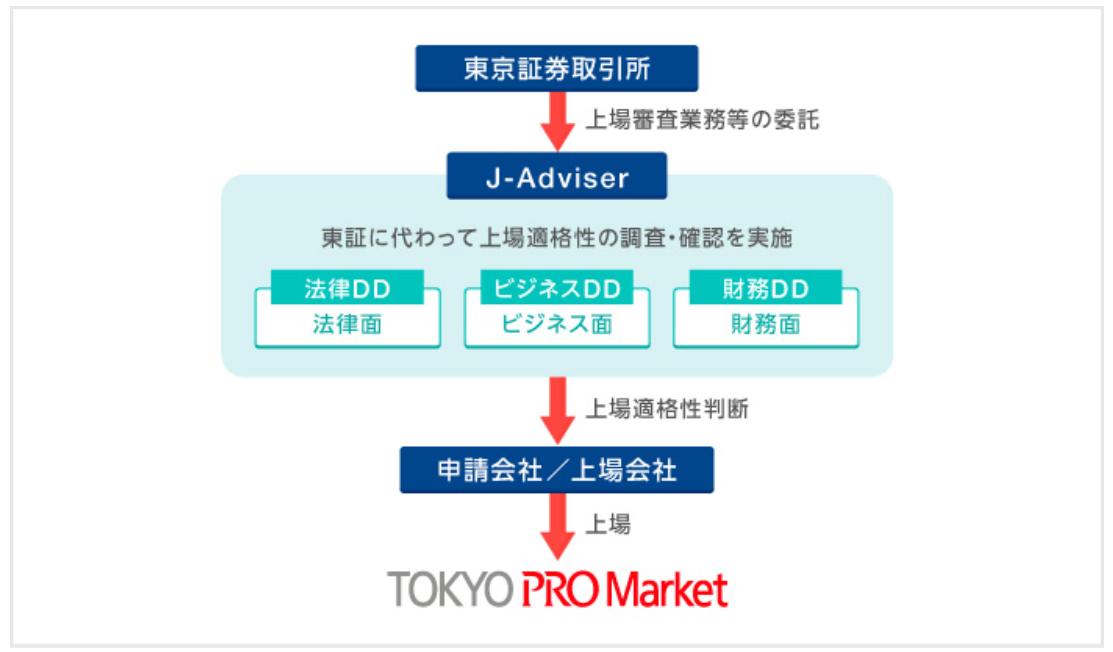

J-Adviser と東京証券取引所と上場を目指す企業(申請会社/上場会社)の関係図を示すと以下の通りとなります。

| 東京証券取引所HP 概要 (TOKYO PRO Market)より引用 https://www.jpx.co.jp/equities/products/tpm/outline/02.html |

J-Adviser の役割は多岐に渡りますが、大きく分けると、上場前と上場後にそれぞれ分かれます。

上場前の J-Adviser の役割

TOKYO PRO Market へ上場を目指す企業は、具体的な上場準備をする前に、まずはJ-Adviser との間で「J-Adviser 契約」を締結する必要があります。

「J-Adviser 契約」の締結後、J-Adviser は、上場審査において、TOKYO PRO Market へ上場を目指す企業が上場適格性を有しているかについて調査・確認を行います。

また、必要に応じて弁護士、会計士などの外部専門家との協力体制を構築し、資本政策や社内体制整備のアドバイスも実施します。

一般市場への上場では、主幹事証券会社が上場準備のサポートと審査を実施した後に、東京証券取引所が上場審査を担当しますが、TOKYO PRO Market では、主幹事証券会社と東京証券取引所の役割を J-Adviser が担います。

このように、J-Adviser は上場準備から上場申請に係る意向表明まで、一連の事務手続き含め、TOKYO PRO Market への上場をリードする役割を担います。

上場後の J-Adviser の役割

上場審査時に、J-Adviser は、上場準備における助言・指導を行うとともに、東京証券取引所に代わって上場適格性の調査・確認を実施しますが、上場後においても、モニタリングや資金調達や企業のIR活動の支援等を実施します。

一般市場の場合、主幹事証券会社が果たす主な役割は上場が承認されるまでであり、東京証券取引所が直接的に助言・指導を行うわけでもありません。

一方で、TOKYO PRO Market では、J-Adviser が上場後も企業に対するモニタリングを継続し、助言・指導を行う役割を担っています。

また、TOKYO PRO Market の上場会社は、上場後の義務として、上場前に J-Adviser との間で契約した「J-Adviser 契約」を上場後も有効に継続することが求められています。

「J-Adviser 契約」は TOKYO PRO Market における新規上場及び上場維持の前提となる重要な契約であり、上場後においても、TOKYO PRO Market に上場する会社は、J-Adviser からの助言・指導を受けながら適切に上場会社としての義務を果たすことで、当該「J-Adviser 契約」を有効に維持されることが求められます。

なお、万が一「J-Adviser 契約」が解約になると上場廃止につながります。

TOKYO PRO Market(東京プロマーケット)上場企業の担当J-Adviser

J-Adviser は、TOKYO PRO Market 市場において重要な役割を果たしますが、このJ-Adviser には一定の資格要件があり、東京証券取引所がその資格を認証します。

J-Adviser の資格要件は、コーポレート・ファイナンス助言業務に関する十分な経験があることや、日本の資本市場での経験及び知見を有していることなどがあり、資本市場における知見及び実績、業務体制を中心とする厳格な要件となっています。

2026年1月時点では、フィリップ証券、日本M&Aセンター、宝印刷など、合計21社がJ-Adviser の資格を有しています。

東京証券取引所が承認した J-Adviser の一覧は東京証券取引所のホームページに掲載されていますが、直近3年と2025年(10月末まで)で、TOKYO PRO Market に上場した企業を担当した J-Adviser(新規上場時)とその件数は以下の通りです。

| J-Adviser | 2023年 | 2024年 | 2025年 | 2026年 (1月末時点) | 累計 (開設以来) |

| フィリップ証券 | 10 | 19 | 13 | 0 | 91 |

| 日本M&Aセンター | 12 | 20 | 6 | 0 | 54 |

| 宝印刷 | 3 | 3 | 11 | 0 | 33 |

| Jトラストグローバル証券 | 3 | 2 | 4 | 0 | 12 |

| アイザワ証券 | 3 | 1 | 2 | 0 | 8 |

| ジャパンインベストメントアドバイザー | 0 | 2 | 2 | 0 | 4 |

| 名南M&A | 0 | 0 | 4 | 0 | 4 |

| SBI証券 | 0 | 0 | 3 | 0 | 3 |

| 船井総合研究所 | 0 | 1 | 1 | 0 | 2 |

| G-FAS | 1 | 0 | 0 | 0 | 2 |

| エイチ・エス証券 | 0 | 0 | 0 | 0 | 2 |

| アイ・アール ジャパン | 0 | 0 | 0 | 0 | 1 |

| 日本証券取引所グループ 銘柄一覧 (TOKYO PRO Market) より抜粋・加工 |

J-Adviser は、企業が TOKYO PRO Market に上場するためには必要不可欠な存在であり、今後も TOKYO PRO Market へ上場を目指す企業と担当する J-Adviser の数は増加すると予想されています。

まとめ

本コラムでは、TOKYO PRO Market における J-Adviser の役割や制度について解説しました。

TOKYO PRO Market の運営において不可欠な役割を果たしているのが「J-Adviser 制度」であり、TOKYO PRO Market のコンセプトの核となる制度です。

J-Adviser は、 TOKYO PRO Market へ上場を目指す企業にとって最も重要なパートナーであり、また、TOKYO PRO Market のマーケット機能の維持向上に努めることが期待されている東京証券取引所のパートナーでもあります。

今後も、「J-Adviser 制度」によって、多様な企業のTOKYO PRO Market への参入が促進され、TOKYO PRO Market 市場のさらなる発展が期待されています。

-247x153.png)